育休中に年末調整をするときは、普段と少し違う手続きが必要になることがあります。

育休中は通常の勤務と違って、収入が減ることが多いので、税金の処理や控除について正しく理解しておくことが大切です。

この記事では、育休中の年末調整のやり方や、気をつけるべきポイントを分かりやすく説明します。

育児で忙しいママでも簡単に手続きができるようにまとめましたので、ぜひ最後まで読んで、年末調整をしっかり終わらせましょう。

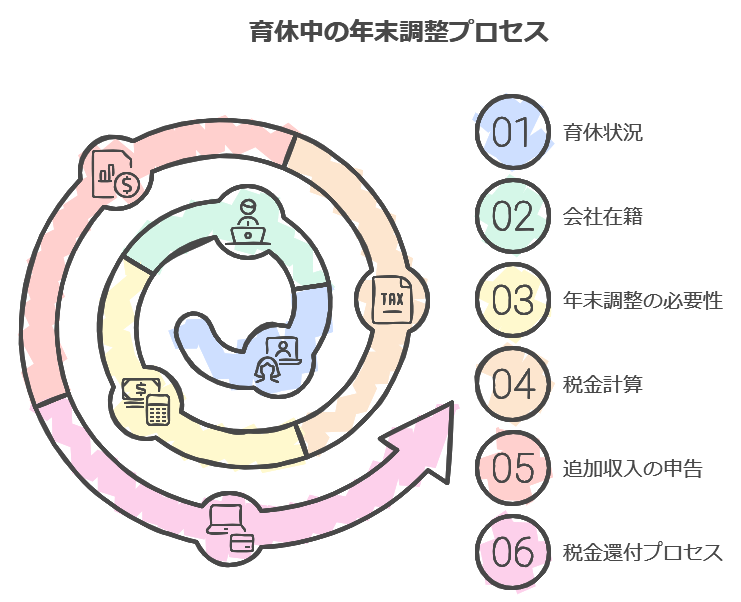

育休中でも年末調整は必要なの?

育休中でも年末調整は必要です。

育休中の間は給与がないことが多いですが、会社に在籍している限り年末調整の対象になります。

たとえ育休中で給与が支給されていない場合でも、会社に籍を置いている限り、年末調整の対象になります。

年末調整を行うことで、育休中に払った税金の過不足をきちんと精算することができます。

育休中は、育児休業給付金を受け取ることがありますが、この給付金には税金がかかりません。

しかし、それ以外にアルバイトや副業などで収入を得ている場合、それらについてはきちんと申告しなければなりません。

これらの収入を申告しないと、後で税金を追加で支払う必要が出てくることがあります。

また、申告を怠ると税務署から指摘を受け、罰金や追徴課税が発生することもありますので、正確に手続きをすることがとても重要です。

育休中に収入が少なく、税金の負担を少しでも軽くしたい場合でも、年末調整を通じて過不足を正しく精算することで、払いすぎた税金が戻ってくる可能性があります。

この還付金を受け取ることで、育児に必要な費用を補填でき、家計の助けとなることが多いです。

特に育休中は、出費が増える一方で収入が減ることが一般的です。

例えば、赤ちゃんのためのオムツ代やミルク代、医療費など、思いがけない出費が重なりやすくなります。

そのため、年末調整を正しく行い、余分に支払った税金を取り戻すことで、少しでも家計に余裕を持たせることができます。

年末調整は、税金の過不足を精算するためだけでなく、さまざまな控除を受けるためにも必要です。

育休中でも、生命保険料控除や地震保険料控除、医療費控除など、適用される控除はたくさんあります。

例えば、生命保険料控除を受けるためには、生命保険会社から送られてくる控除証明書を準備して申告する必要があります。

また、地震保険料控除や医療費控除についても、支払った証明書を保管し、年末調整の際にしっかりと申告しましょう。

育休中は、普段よりも手続きが増えるように感じるかもしれませんが、これらの控除を申告することで大きな節税効果を得られます。

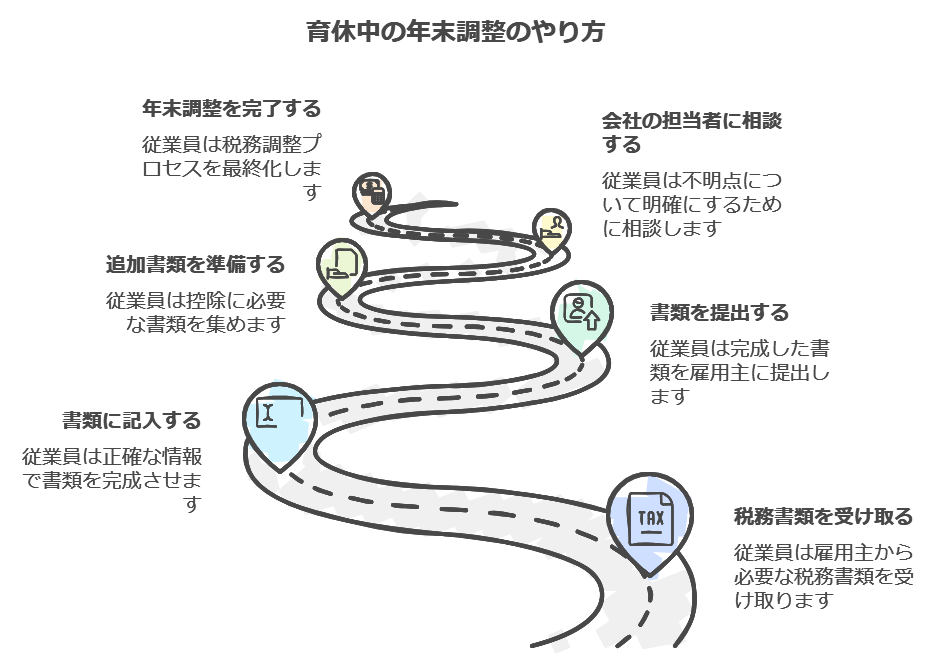

年末調整のやり方

育休中の年末調整のやり方は、通常とほとんど同じです。

国税庁ホームページhttps://www.nta.go.jp/users/gensen/nencho/index.htm

会社から配られる年末調整の書類(扶養控除申告書や生命保険料控除申告書など)を記入して、提出します。

特に育休中の場合は、収入が変わることが多いので、控除の金額や対象が普段と違うことがあります。

会社の担当者に質問するなどして、必要な情報を正しく記入しましょう。

扶養控除申告書には扶養している家族の情報を正しく記入し、生命保険料控除申告書には支払った保険料の金額を書きます。

また、住宅ローン控除や医療費控除を受ける場合は、それに関連する証明書や領収書を準備しておく必要があります。

手続きが面倒に感じることもありますが、年末調整は家計にとってとても大事な手続きです。

しっかり準備して、漏れがないように申告しましょう。

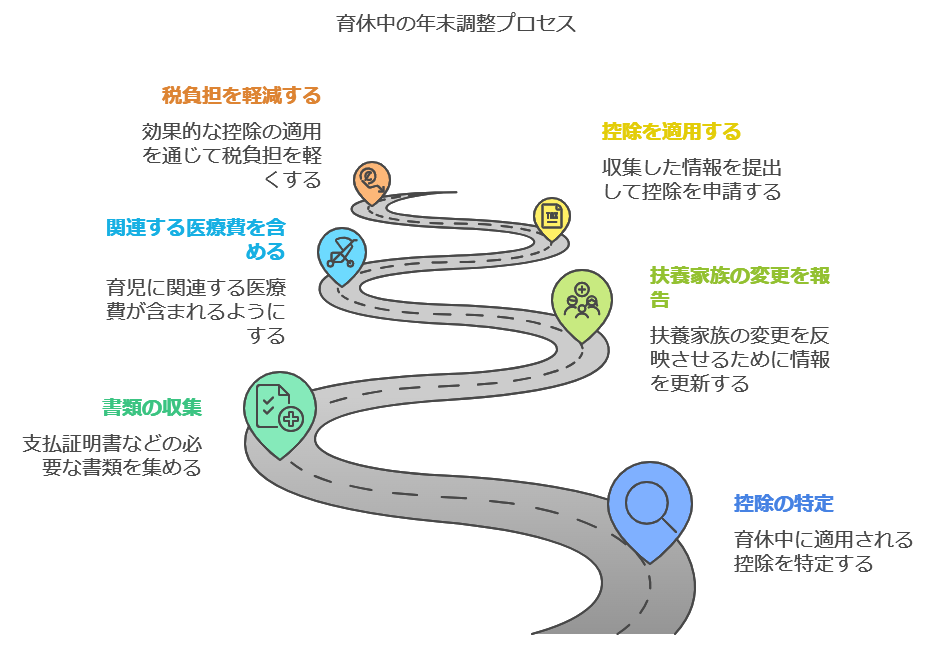

育休中に申告する控除のポイント

育休中の年末調整では、申告する控除についていくつか注意することがあります。

例えば、生命保険料控除や地震保険料控除は、前年に支払った保険料を申告することで控除が適用されます。

育休中でも控除を受けるために、支払証明書などの書類をしっかりと保管しておきましょう。

また、扶養家族に変更があった場合は、それを正しく申告することで、適切な控除を受けることができます。

例えば、新しく子どもが生まれた場合や、扶養している家族の状況が変わった場合には、その情報を正しく申告する必要があります。

こうすることで、控除が正しく適用され、税金の負担を軽くすることができます。

また、医療費控除を受ける場合は、育児や妊娠に関係する医療費も対象になることがあるので、支払いの明細をしっかり保管しておきましょう。

配偶者控除と育休中の年末調整

育休中に配偶者控除を受ける場合は、配偶者の収入に注意が必要です。

育児休業給付金は非課税なので、配偶者控除の計算には影響しません。

ただし、育休中に他の収入がある場合や、配偶者が扶養に入っている場合は、収入の上限に注意して申告することが必要です。

配偶者の収入によっては、配偶者特別控除が受けられることもあるので、よく確認しましょう。

配偶者控除を受けるためには、配偶者の年間の所得が一定の額以下である必要があります。

そのため、配偶者の収入が上限を超えないように注意して管理することが大切です。

また、育休中で収入が減っている場合、配偶者控除を受けることで家計にとって大きな助けになります。

この控除を受けることで、全体的な税負担を減らし、育児中の経済的な負担を少しでも軽くすることができます。

住宅ローン控除の申請方法

育休中でも住宅ローン控除を受けることができます。

住宅ローン控除は年末調整で申告できるので、初年度以降は必要書類を提出して控除を受けましょう。

育休中で収入が減っている場合でも、住宅ローン控除を申請することで、税金を少なくすることができます。

住宅ローン控除の対象となる借入金の残高や支払い状況を確認し、必要な書類を準備しておくことが大切です。

また、住宅ローン控除の初年度には確定申告が必要なので、その時期に必要な書類をしっかり準備しておきましょう。

初年度以降は年末調整で控除を受けることができますが、住宅ローンの借入金残高証明書を提出する必要があります。

収入が減っている場合でも、この控除を受けることで家計の税負担を減らすことができます。

さらに、住宅ローン控除を受けることで、将来の住宅購入にかかる費用負担を軽くすることも可能です。

育休中に年末調整を行うメリット

育休中に年末調整を行うことで、税金の過不足をきちんと精算することができます。

特に、育休中は収入が変動することが多いため、正しく年末調整を行わないと税金が多く取られてしまうことがあります。

年末調整を正しく行うことで、払いすぎた税金の還付を受けることができます。

また、控除をきちんと申告することで、育児中の家計の負担を少しでも軽くできるというメリットもあります。

育休中は収入が減る一方で、出費が増えることも多いので、節税効果が得られる年末調整はとても大切です。

例えば、生命保険料控除や医療費控除を正しく申告することで、年間の税金の負担を大幅に軽減することができます。

また、年末調整を行うことで、将来の税金に関するトラブルを避けることができるというメリットもあります。

後から税金を追加で払わなければならないことを防ぎ、安心して育児に集中できる環境を整えることができます。

さらに、年末調整を適切に行うことで、控除が適用され、家計の見直しや節約にもつながります。

育児中は予想外の出費も多いので、少しでも家計の負担を減らすことが大切です。

まとめ

育休中でも年末調整は必要で、正しい手続きを行うことで税金の過不足を調整することができます。

会社から配布される書類を正確に記入し、控除のポイントを押さえて、無理なく年末調整を進めましょう。

育児で忙しい中でも、年末調整をしっかり行うことで、家計の負担を軽くすることができます。

年末調整は少し手間に感じるかもしれませんが、税金の負担を減らすための大切な手続きです。

少しでも家計を楽にするために、この記事を参考にして、必要な控除や手続きについて理解を深めてください。

また、会社の担当者に質問したり、税理士に相談することで、さらに安心して手続きを進めることができます。

ぜひこの記事を参考にして、スムーズに年末調整を終わらせましょう。

育児に集中しながら、しっかりと税金対策をして、家計に余裕を持たせることが大切です。

正しい手続きを行うことで、育児と仕事の両立をよりスムーズに進めることができるでしょう。

コメント